Thu nhập của cán bộ, công chức gồm từ tiền lương, phụ cấp (không bao gồm thu nhập từ các nguồn thu khác như quà tặng, kinh doanh, thừa kế...) thì sẽ áp dụng phương pháp tính thuế theo biểu lũy tiến từng phần (gồm 7 bậc thuế).

Thu nhập của cán bộ, công chức (CB, CC) bao gồm tiền lương, phụ cấp.

Thuế thu nhập từ lương

Căn cứ khoản 2, điều 2 Thông tư 111/2013/TT-BTC, thu nhập từ tiền lương hàng tháng của CB, CC là thu nhập chịu thuế thu nhập cá nhân, gồm: Tiền lương và các khoản có tính chất tiền lương dưới các hình thức bằng tiền hoặc không bằng tiền. Các khoản phụ cấp, trợ cấp, trừ 11 khoản phụ cấp, trợ cấp.

|

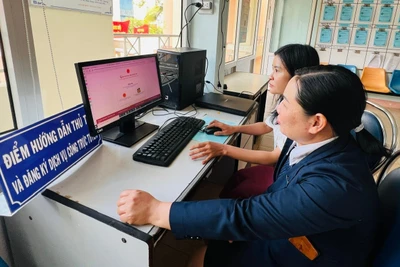

| Để tính được số thuế nộp hàng tháng, cán bộ, công chức phải biết được thu nhập tính thuế và thuế suất |

Theo khoản 1, điều 7 Thông tư 111/2013/TT-BTC, căn cứ tính thuế đối với thu nhập từ tiền lương, tiền công là thu nhập tính thuế và thuế suất. Số thuế phải nộp được xác định như sau: Số thuế thu nhập cá nhân phải nộp bằng (=) Thu nhập tính thuế nhân (x) Thuế suất.

Theo đó, để tính được số thuế nộp hàng tháng phải biết được thu nhập tính thuế và thuế suất. Thu nhập tính thuế được xác định bằng thu nhập chịu thuế (tiền lương, phụ cấp...) trừ (-) các khoản giảm trừ sau: Các khoản giảm trừ gia cảnh (giảm trừ cho bản thân là 9 triệu đồng/người/tháng và giảm trừ cho người phụ thuộc là 3,6 triệu đồng/người/tháng). Các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện. Các khoản đóng góp từ thiện, nhân đạo, khuyến học.

Thuế suất thuế thu nhập cá nhân đối với thu nhập từ tiền lương được áp dụng theo biểu thuế lũy tiến từng phần (nghĩa là từng bậc thuế sẽ có một mức thuế suất riêng và thu nhập tính thuế càng cao thì thuế suất càng cao), cụ thể:

|

Cách tính thuế thu nhập

Theo khoản 3, điều 7 Thông tư 111/2013/TT-BTC, thuế thu nhập cá nhân đối với thu nhập từ tiền lương là tổng số thuế tính theo từng bậc thu nhập. Số thuế tính theo từng bậc thu nhập bằng thu nhập tính thuế của bậc thu nhập nhân (×) với thuế suất tương ứng của bậc thu nhập đó.

|

| Tiền lương hàng tháng của cán bộ, công chức là thu nhập chịu thuế thu nhập cá nhân |

Để thuận tiện cho việc tính toán, có thể áp dụng phương pháp tính rút gọn theo phụ lục số 01/PL-TNCN ban hành kèm theo Thông tư 111/2013/TT-BTC như sau:

|

Để hiểu rõ cách tính thuế thu nhập cá nhân đối với thu nhập từ tiền lương của CB, CC hãy xem ví dụ dưới đây.

Ví dụ: Ông Trương Minh V là công chức, lương và phụ cấp tháng 1-2020 là 11 triệu đồng. Được biết ông V không có người phụ thuộc và trong tháng 1-2020 không đóng góp từ thiện, nhân đạo, khuyến học.

Bước 1. Xác định thu nhập tính thuế. Thu nhập tính thuế được tính như sau: Thu nhập tính thuế = 11.000.000 - 9.000.000 = 2.000.000 đồng (2 triệu đồng). Như vậy, thu nhập tính thuế của ông V là 2 triệu đồng và thuộc bậc 1 (trong cách tính trên không trừ các khoản đóng bảo hiểm bắt buộc vì lương nhận hàng tháng đã trừ các khoản đóng bảo hiểm bắt buộc theo quy định).

Bước 2. Tính thuế thu nhập cá nhân phải nộp. Vì thu nhập tính thuế trong tháng 1-2020 của ông V là 2 triệu đồng. Nên chỉ cần lấy thu nhập tính thuế nhân (x) với thuế suất của bậc 1 là 5%. Số thuế thu nhập cá nhân ông V phải nộp = 2 triệu đồng x 5% = 100.000 đồng.

Có thể thấy, thu nhập của CB, CC gồm thu nhập từ tiền lương, phụ cấp (không bao gồm thu nhập từ các nguồn thu khác như quà tặng, kinh doanh, thừa kế...) thì sẽ áp dụng phương pháp tính thuế theo biểu lũy tiến từng phần (gồm 7 bậc thuế). Phương pháp tính thuế này áp dụng chung cho tất cả người lao động có thu nhập từ tiền lương, tiền công (bao gồm cả CB, CC).

Theo H.Lê (NLĐO)